¿TIENES ALGUNA PREGUNTA? CLICK AQUÍ

Mercado de valores: el BIESS debiera impulsar al sector productivo

- Noticias

El mercado bursátil en Ecuador creció 58% en 2019, pero todavía quedan reformas pendientes para que las bolsas de valores repunten en el país.

En entrevista con PRIMICIAS Gilberto Pazmiño, presidente de la Bolsa de Valores de Quito (BVQ), nos cuenta las perspectivas de este año para el mercado de valores ecuatoriano.

En 2019 hubo 13 campanazos en la Bolsa de Valores de Quito, ¿esto evidenciaría un incremento en el número de empresas que están emitiendo papeles?

En 2019 más empresas comenzaron a emitir a través de la bolsa. Eso se ve en el crecimiento de las obligaciones corporativas, que pasaron de USD 511,7 millones en 2018 a USD 833,8 millones en 2019, lo que representa un crecimiento de USD 63%.

¿Qué tipo de empresas son las que están emitiendo más papeles?

Las compañías que priman son las del sector productivo, entre ellas las dedicadas al comercio, a la producción de alimentos y a la elaboración de textiles. Son muy variadas.

Además, la emisión de obligaciones la han realizado desde pequeñas hasta grandes empresas. Las pequeñas compañías han visto opciones interesantes para ingresar al mercado de valores. Aunque se debe tener en cuenta que sus emisiones son pequeñas, pero lo positivo es que ya están dando sus primeros pasos.

¿Cómo le fue al mercado de valores en 2019?

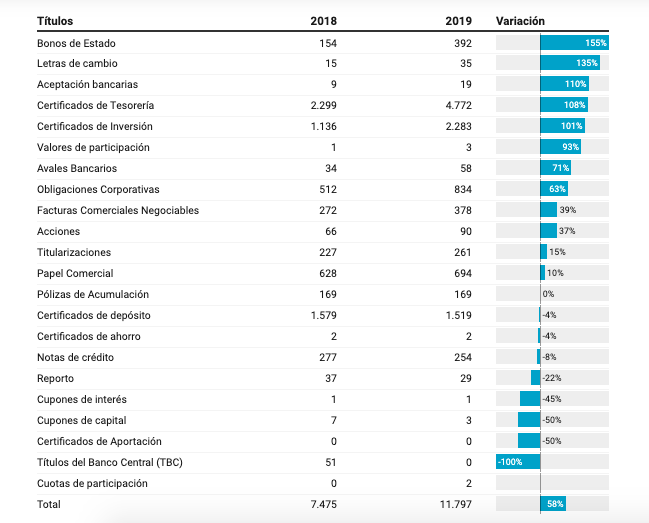

Se negociaron USD 11.796 millones, lo que significó un aumento del 58% en comparación con 2018, cuando se transaron USD 7.474 millones.

¿Cuál fue el motor de ese crecimiento?

El incremento de las negociaciones de Bonos del Estado en un 155%, de los certificados de tesorería en 136%, y certificados de inversión en 101%.

¿Cúal fue la participación del sector público en 2019?

En 2019 el valor en efectivo negociado en el país por el sector público se incrementó, al pasar de USD 3.786 millones en 2018 a USD 7.237 millones. Sin embargo, todavía es preocupante la reducida participación del Banco del Instituto Ecuatoriano de Seguridad Social (BIESS) en la adquisición de títulos valores del sector productivo.

¿Cómo ha sido la participación del BIESS en el mercado de valores?

De más de USD 1.200 millones en emisiones, el BIESS ha comprado alrededor de USD 100 millones, lo que significa menos del 10% de lo que emite el sector productivo. Pero sí ha comprado una gran cantidad de Bonos del Estado, cuyo portafolio bordea el 45% o el equivalente a USD 8.000 millones. El BIESS debe ser como en otros países, un actor técnico que impulse el financiamiento en el mercado de capitales para las empresas. Desde luego, con criterios de selección y de evaluación de riesgo.

¿Qué es lo que debería hacer el BIESS?

Tiene que cuidar el manejo de su portafolio, esto significa invertir y diversificar, comprando inversiones en el sector productivo con una buena categoría de riesgo, que la hay. La excusa siempre ha sido que no hay oferta de papeles. Hemos ofrecido USD 1.270 millones y no los han comprado.

¿Cuáles fueron los hechos más relevantes del mercado de valores en 2019?

El hito más importante fue la emisión de USD 150 millones en bonos verdes. Ecuador es uno de los primeros países en Iberoamérica en lanzar bonos verdes del sector financiero, cuyo propósito es financiar líneas de crédito para proyectos que tienen un componente ambiental. En 2020 se espera que se coloquen los USD 100 millones restantes que son parte de la operación inicial.

¿Además de la emisión de bonos verdes de banco Pichincha, habrá nuevas emisiones de este tipo de papeles?

Nuevos emisores están en proceso de análisis, de evaluación, para ver si sus proyectos aprueban la certificación verde, que es un requisito previo para poder emitir este tipo de bonos. Entre los nuevos emisores se encuentran otros bancos y actores del sector productivo, sobre todo de los sectores maderero, pesquero, textil y de alimentos.

¿Hubo algún otro hecho relevante?

Otro hito ha sido la obtención de liquidez a través de la venta de facturas comerciales negociables. Estamos conscientes que este producto, bien controlado y estructurado, tiene futuro.

Estas normativas establecen que las casas de valores deberán comprobar que el producto que fue comercializado en la factura negociada es verdadero. Con esto no queremos decir se vaya a descuidar la supervisión de la calidad de lo que se emite, pero esta es una sobreregulación que limitará el acceso a financiamiento.

¿Cuáles son las proyecciones del mercado bursátil para 2020?

Las predicciones para la economía nacional en 2020 son de estancamiento. En este escenario consideramos que las transacciones bursátiles crecerán, aunque sea poco. Esto se debe a la profundización de la cultura bursátil a causa de la apertura que están dando las cámaras de comercio al mercado de valores. Aspiramos a que en marzo de 2020 el Gobierno envíe el proyecto de ley reformatoria del mercado de capitales.

¿Qué debería abordar la ley?

El objetivo de las reformas debe ser lograr que sea más fácil la inclusión bursátil y atraer capital extranjero.

En entrevista con PRIMICIAS Gilberto Pazmiño, presidente de la Bolsa de Valores de Quito (BVQ), nos cuenta las perspectivas de este año para el mercado de valores ecuatoriano.

En 2019 hubo 13 campanazos en la Bolsa de Valores de Quito, ¿esto evidenciaría un incremento en el número de empresas que están emitiendo papeles?

En 2019 más empresas comenzaron a emitir a través de la bolsa. Eso se ve en el crecimiento de las obligaciones corporativas, que pasaron de USD 511,7 millones en 2018 a USD 833,8 millones en 2019, lo que representa un crecimiento de USD 63%.

¿Qué tipo de empresas son las que están emitiendo más papeles?

Las compañías que priman son las del sector productivo, entre ellas las dedicadas al comercio, a la producción de alimentos y a la elaboración de textiles. Son muy variadas.

Además, la emisión de obligaciones la han realizado desde pequeñas hasta grandes empresas. Las pequeñas compañías han visto opciones interesantes para ingresar al mercado de valores. Aunque se debe tener en cuenta que sus emisiones son pequeñas, pero lo positivo es que ya están dando sus primeros pasos.

¿Cómo le fue al mercado de valores en 2019?

Se negociaron USD 11.796 millones, lo que significó un aumento del 58% en comparación con 2018, cuando se transaron USD 7.474 millones.

¿Cuál fue el motor de ese crecimiento?

El incremento de las negociaciones de Bonos del Estado en un 155%, de los certificados de tesorería en 136%, y certificados de inversión en 101%.

¿Cúal fue la participación del sector público en 2019?

En 2019 el valor en efectivo negociado en el país por el sector público se incrementó, al pasar de USD 3.786 millones en 2018 a USD 7.237 millones. Sin embargo, todavía es preocupante la reducida participación del Banco del Instituto Ecuatoriano de Seguridad Social (BIESS) en la adquisición de títulos valores del sector productivo.

¿Cómo ha sido la participación del BIESS en el mercado de valores?

De más de USD 1.200 millones en emisiones, el BIESS ha comprado alrededor de USD 100 millones, lo que significa menos del 10% de lo que emite el sector productivo. Pero sí ha comprado una gran cantidad de Bonos del Estado, cuyo portafolio bordea el 45% o el equivalente a USD 8.000 millones. El BIESS debe ser como en otros países, un actor técnico que impulse el financiamiento en el mercado de capitales para las empresas. Desde luego, con criterios de selección y de evaluación de riesgo.

¿Qué es lo que debería hacer el BIESS?

Tiene que cuidar el manejo de su portafolio, esto significa invertir y diversificar, comprando inversiones en el sector productivo con una buena categoría de riesgo, que la hay. La excusa siempre ha sido que no hay oferta de papeles. Hemos ofrecido USD 1.270 millones y no los han comprado.

¿Cuáles fueron los hechos más relevantes del mercado de valores en 2019?

El hito más importante fue la emisión de USD 150 millones en bonos verdes. Ecuador es uno de los primeros países en Iberoamérica en lanzar bonos verdes del sector financiero, cuyo propósito es financiar líneas de crédito para proyectos que tienen un componente ambiental. En 2020 se espera que se coloquen los USD 100 millones restantes que son parte de la operación inicial.

¿Además de la emisión de bonos verdes de banco Pichincha, habrá nuevas emisiones de este tipo de papeles?

Nuevos emisores están en proceso de análisis, de evaluación, para ver si sus proyectos aprueban la certificación verde, que es un requisito previo para poder emitir este tipo de bonos. Entre los nuevos emisores se encuentran otros bancos y actores del sector productivo, sobre todo de los sectores maderero, pesquero, textil y de alimentos.

¿Hubo algún otro hecho relevante?

Otro hito ha sido la obtención de liquidez a través de la venta de facturas comerciales negociables. Estamos conscientes que este producto, bien controlado y estructurado, tiene futuro.

Estas normativas establecen que las casas de valores deberán comprobar que el producto que fue comercializado en la factura negociada es verdadero. Con esto no queremos decir se vaya a descuidar la supervisión de la calidad de lo que se emite, pero esta es una sobreregulación que limitará el acceso a financiamiento.

¿Cuáles son las proyecciones del mercado bursátil para 2020?

Las predicciones para la economía nacional en 2020 son de estancamiento. En este escenario consideramos que las transacciones bursátiles crecerán, aunque sea poco. Esto se debe a la profundización de la cultura bursátil a causa de la apertura que están dando las cámaras de comercio al mercado de valores. Aspiramos a que en marzo de 2020 el Gobierno envíe el proyecto de ley reformatoria del mercado de capitales.

¿Qué debería abordar la ley?

El objetivo de las reformas debe ser lograr que sea más fácil la inclusión bursátil y atraer capital extranjero.

Valor efectivo negociado en el país en 2019

En Millones USD

FUENTE: Este texto fue extraído en su totalidad del diario digital PRIMICIAS.